公司动态

COMPANY NEWS

新生态·新服务——金融消保强化与财富管理创新研讨会成功召开

随着资管行业近年的快速发展,金融消费者和投资者保护环境正面临新变化,如何应对新变化,也成为银行、券商、第三方代销机构等财富管理行业生态主体的共同课题。

近日,成都市天府新区立言金融与发展研究院、上海金融与发展实验室、方正富邦基金联合主办的“新生态·新服务——金融消保强化与财富管理创新研讨会”上,来自智库机构、互联网平台、银行、证券、基金等领域的资深业内人士,围绕金融消保强化背景下的财富管理与资产管理创新展开深度研讨。研讨会上,成都市天府新区立言金融与发展研究院理事长、上海金融与发展实验室首席专家、主任曾刚、济安集群轮值主席、华林证券原总裁韦洪波、蚂蚁集团财保事业群副总裁祖国明、京东集团副总裁杨辉、亿联银行副行长简锐、 牛基科技创始人、恒泰证券原总裁牛壮、方正富邦权益研究部负责人乔培涛分别围绕金融消费者和投资者保护,立足从不同视角展开主题发言,方正富邦副总裁王启道主持会议。济安基金CEO赵程程、济安基金副总经理王晓及部分行业伙伴现场出席会议。

与会专家们提到,财富管理核心需转向客户运营,构建 “以客户为中心” 的消保体系;在这过程中,有机构正尝试科技赋能消保,实践的路径包括动态化适当性系统、线上线下投教等。对于从业人员可言,线上线下融合也能够强化两方的消保能力,多方合作共建行业生态则是推动高质量发展关键。

代销机构存在消保痛点?

今年3月,国家金融监管总局发布《商业银行代理销售业务管理办法》,对商业银行代销产品合作机构管理、销售管理、代销产品准入管理等方面作出明确规定。同期,《金融机构产品适当性管理办法(征求意见稿)》公开征求意见。

从上述2则新文件中,济安集群轮值主席韦洪波看到,适当性成为其中的关键词。一方面,在推介销售代销产品过程中,商业银行被明确需建立健全代理销售全流程监测和管理机制,对宣传资料、信息查询、适当性管理、销售人员管理、可回溯管理等作出具体规定,包括应当稳慎评估客户购买产品的适当性。

另一方面,征求意见稿中也提到,金融机构需要提出明确的适当性匹配意见,购买产品所需资金与客户财务支付水平明显不匹配的,被新增为应认定客户与相关产品不具备适当性的情形之一,这较其他现行的适当性管理规范要求更加严格。

济安集群轮值主席韦洪波对适当性管理进行了深度剖析。他指出,当前对客户的风险测评和产品风险等级匹配存在多维与单一的矛盾,客户风险测评,类似调查问卷这样的工具,囊括多维度风险,但金融产品风险描述过于简单,维度单一,导致匹配偏差。

在他看来,适当性管理新规相继出台,标志着金融产品销售监管进入全流程规范化新阶段。该制度的核心原则是“将适当的产品提供给适当的投资者”,即金融机构应当根据产品的基本属性、风险特征等,结合客户金融需求、财务状况、风险承受能力等因素,开展识别、提示、匹配、销售、交易等活动。

为此,他提出适当性管理的“5K”原则,即了解你的基本原则、了解你的市场背景、了解你的客户、了解你的产品、了解你的服务。

他表示,从产品维度来看,济安金信会从收益性、稳定性、期限性、流动性、波动性五大维度评估产品风险,比如,期限性风险聚焦风险错配的问题,投资有期限性,需要将其与合适的资金匹配,避免出现“短钱长投”的错配情况。

新消保环境下各方如何转型?

随着消保相关的监管制度日趋完善,消保也成为财富管理、资产管理行业各方展业过程的聚焦点。

成都市天府新区立言金融与发展研究院理事长、上海金融与发展实验室首席专家、主任曾刚认为,资管行业创新、发展迅速,金融消费者和投资者保护环境日益复杂,对从业者提出更高要求。

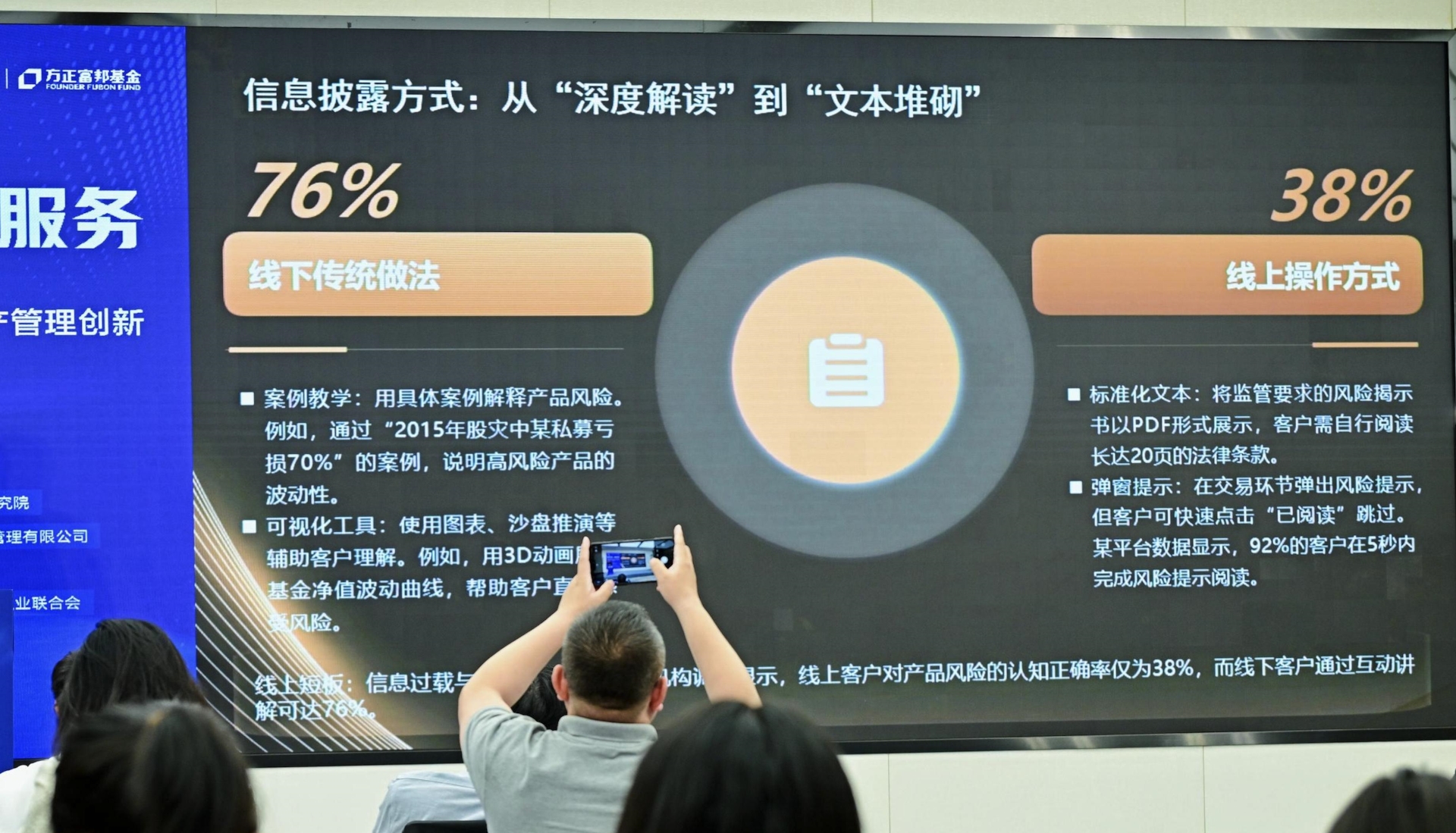

从大资管/财富管理的长期发展趋势来看,他认为,客户端(C端)管理能力的重要性已超越投资端。这意味着,随着监管规则日趋完善和线上化加速,金融消费者(投资者)保护工作需从被动合规转向主动服务,通过动态风险匹配、信息披露透明化及科技赋能,构建“以客户为中心”的服务体系。

本次会议不仅为金融行业从业者提供了交流与学习的平台,与会嘉宾的精彩发言更引发了大家对金融消保与财富管理创新的深入思考。行业需在坚守合规底线的基础上,探索开放协作生态,借助短视频、AI等工具创新服务模式,推动财富管理向专业化、人性化升级,为人民群众财富保值增值提供更优质服务。

未来,随着行业不断发展和变革,金融消费者保护与财富管理服务的融合创新将成为推动行业高质量发展的关键力量。